Aufgrund des schlechten Abschneidens vieler Märkte rückt die Kostenseite vermehrt in den Fokus der Anleger. Denn Märkte kann man nicht steuern, die Kosten schon.

Text: Rino BoriniWenn es um Kosten geht, erhält in der Welt der Fonds die Total Expense Ratio (Gesamtkostenquote) die meiste Beachtung. Dies zeigen auch mehrere kürzlich durchgeführte Umfragen unter professionellen Anlegern. Doch die Gesamtkostenquote ist eine der wohl irreführendsten Bezeichnungen in der Fondswelt.

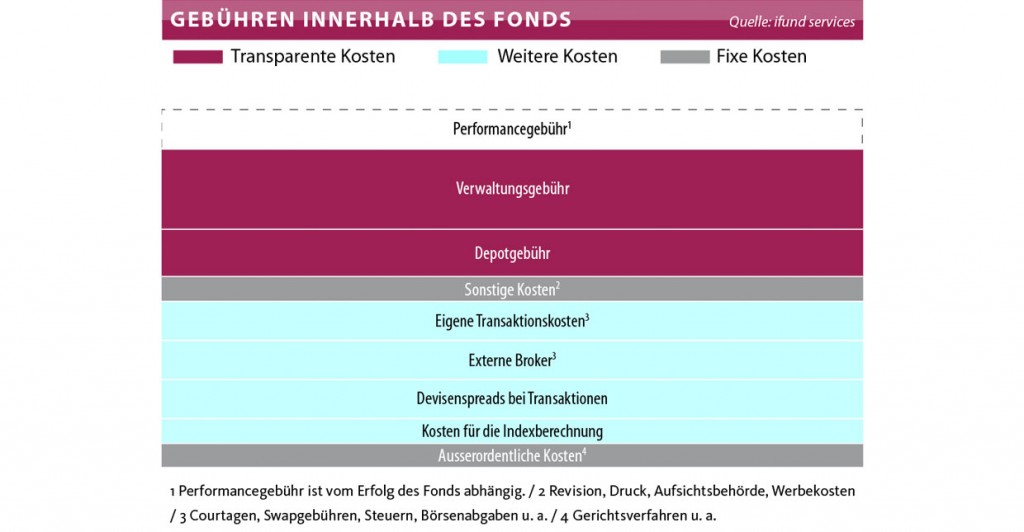

Denn anders als es der Name sagt, enthält sie bei den meisten Fonds eben nicht die gesamten Gebühren, die auf den Anleger zukommen. Das gilt sowohl für ETF wie auch traditionelle Anlagefonds. Der wohl grösste Kostenblock, der unter den Tisch fällt, sind die Transaktionskosten. Diese fallen an, wenn der Fonds eine Position in seinem Portfolio ändert. Darüber hinaus kann das Tracking die Performance verschlechtern oder verbessern.

Der Tracking-Unterschied bezeichnet implizite Kosten eines Investments in ETF: Indexfonds hinken, ceteris paribus, ihrer Benchmark in Höhe des TER definitionsgemäss hinterher. Weist ein ETF keine zusätzlichen Kosten aus, so sollte die Tracking-Differenz der TER entsprechen. Auf der anderen Seite haben Anbieter auch die Möglichkeit, zusätzliche Erträge zu generieren, indem sie Wertpapierleihe betreiben. Die Gesamtkostenquote ist als zentrales Selektionskriterium somit nicht geeignet.

Fehlentscheide

Es sind qualitative Kriterien, die bei der Auswahl beigezogen werden sollten. Bei ETF ist dies die Qualität der Indexabbildung. In der Praxis wird der Tracking Error (TE) verwendet. Eine Studie der Credit Suisse hat nachgewiesen, dass der Tracking Error die effektiven Abweichungsrisiken in 82 Prozent der Fälle falsch erfasst und es somit bei einer auf dieser Kennzahl basierenden Auswahl zu einem Fehlentscheid kommen kann.

Um die Qualität der Indexabbildung zu beurteilen, ist ein Vergleich der historischen Renditen zielführender. Konkret kann ein Anleger einen ETF aufgrund der kumulierten relativen Performance gegenüber dem Referenzindex vergleichen. Solche Berechnungen basieren auf dem täglich berechneten und verfügbaren Nettoinventarwert (NAV). Dieser beinhaltet sämtliche Kosten, die bei der ETF-Replikation anfallen. Ebenso sind im NAV-Dividendeneinkommen oder allfällige Erträge aus der Wertpapierleihe enthalten. Der NAV zeigt also die Wahrheit.