ETF-Woche: Neuemissionen und spannende Innovationen, die richtige Wahl für 2014 und gute Aussichten für den europäischen ETF-Markt.

Willkommen beim 10×10 ETF-Guru. Auch im neuen Jahr werde ich wöchentlich das Geschehen rund um Exchange Traded Funds kommentieren. Mal mehr, mal weniger. Neues, Skurilles, Aussergewöhnliches und ganz Normales. Haben Sie Fragen oder Anregungen, ein paar spannende Neuigkeiten oder interessante Marktgerüchte, dann schreiben Sie mir.

Innovativer Jahresbeginn

Die Deutsche Bank hat den Startschuss für die Neukotierungen 2014 gegeben. Der Anbieter hat einen weiteren Hedge Funds-ETF an die Schweizer Börse gebracht. Der db x-trackers DB Hedge Fund Index UCITS ETF 1C (ISIN: LU0328476337) ist gegen Währungsschwankungen zwischen Euro und Dollar abgesichert. Ebenfalls im Angebot sind bereits Produkte die die Wechselkurse von Franken und Pfund zum Dollar absichern.

Bleiben wir kurz bei Hedge Funds: Die Analysefirma Hedge Fund Research hat kürzlich berichtet, dass Hedge Funds deutlich hinter Aktienrenditen hinterher hinken. Seit 2009 erwirtschafteten diese alternativen Anlagen einen Wertzuwachs von 39,6 Prozent. Hätte ein Anleger stattdessen in ein globales Weltaktienportfolio investiert, wäre seine Rendite bei rund 75 Prozent. Also auch hier gilt: Die Qualität des Managements genau unter die Lupe zu nehmen.

Auch international werden die ersten Produktinnovationen gestartet. Source hat zusammen mit CSOP Asset Management den CSOP Source FTSE China A50 UCITS ETF gelistet. Der Fonds bietet einen direkten Zugang zum chinesischen A-Shares-Markt. Er wird an der London Stock Exchange gehandelt. Pimco und Source haben ausserdem den PIMCO Covered Bond Source UCITS ETF lanciert. Das Produkt ist der erste aktiv gemanagte Covered-Bond-ETF.

Solche Innovationen sind durchaus spannend und auch wünschenswert, dennoch gibt es auch einen enormen Wildwuchs in der Produktewelt (Wildwuchs bei ETF-Angebot). Für Anleger ist es eine immer grössere Herausforderung den Überblick zu bewahren. Mit der wachsenden Vielfalt geht auch eine Bereinigung einher. Im Vorjahr wurden beispielsweise rund 60 ETF von der Schweizer Börse genommen. (ETF-Schliessungen)

Um sich in dem wachsenden Dschungel zurechtzufinden, rücken auch Anbieter das Wissen um ETF in den Vordergrund. Vanguard hat ein Knowledge Center geschaffen, um für Aufklärung zu sorgen. Wer lieber auf Deutsch liest, findet umfangreiche Informationen auch im 10×10 ETF Wissen.

Es wurde auch Zeit

Für Franken-Obli-Anleger schlägt ab Mittwoch das Herz höher. Endlich werden Schweizer Unternehmensanleihen auch mittels einem ETF investierbar. iShares hat hier die Nase vorn und bringt diese Innovation an den Start. Der iShares CHF Corporate (ISIN: CH0226976816) bildet einen Index aus auf Franken lautenden Unternehmensobligationen ab.

Viele Anleger fragen sich, warum es denn so lange dauerte, bis dieser Markt investierbar wurde. Das Problem liegt häufig in einer geringen Marktliquidität, die insbesondere bei Obligationen anzutreffen ist. Für den Fondmanager ist es dadurch nicht ganz einfach, einen solchen Index abzubilden. Ich jedenfalls freue mich auf diesen Neuzuwachs, bin aber pfeilbogengespannt wie präzise der ETF den Index abbildet.

Börsenaussichten

Auf der Suche nach Anlagechancen für 2014 klammern sich Anleger an jeden Strohhalm. Hier nochmals der Link zu den von uns befragten Experten (Prognosen 2014). Einen etwas anderen Ausblick habe ich auf finanzprodukt.ch gefunden, nämlich von Ritholtz. Die besten ETF-Strategien will zu Jahresbeginn jeder kennen.

Wir schlagen einen anderen Weg ein und geben nicht nur zu Jahresbeginn Anlageideen. Ab dieser Woche befragen wir Experten regelmässig zu ihrer aktuellen ETF-Wahl. Am Mittwoch heisst es erstmals «Diesen ETF würde ich kaufen…». Stay tuned!

Kosten laufen aus dem Ruder

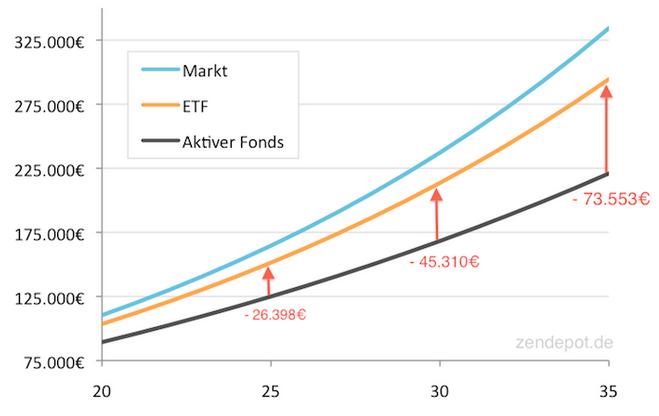

Aktive Fonds schaffen es oftmals nicht ihre Benchmark zu schlagen, das ist bekannt. Das wird auch immer mehr Anlegern bewusst, wenn sie enttäuscht und ernüchtert die Entwicklungen vergleichen. Warum Indexfonds häufig die besser Wahl sind zeigt die Welt «Indexprodukt düpiert Fondak, Deka- und UniFonds» auf.

Ein entscheidendes Argument für ETF sind die Kosten, die deutlich tiefer liegen. Ein schönes Rechenbeispiel von zendepot zeigt die Auswirkungen auf. Investiert wurden jeweils 250 Euro pro Monat in einen ETF und in einen aktiv gemanagten Fonds. Für ETF wurden die Kosten mit 0,6 Prozent und für den Fonds mit 2 Prozent angenommen. Das Ergebnis bei einer Rendite von 6 Prozent pro Jahr: Nach 30 Jahren erreicht man mit dem ETF 90 Prozent der theoretisch möglichen Marktrendite, mit dem aktiv gemanagten Fonds hingegen nur 71 Prozent. Darum sage ich so gerne: Kosten kann ein Anleger steuern, Märkte nicht.

Die Zukunft ist rosig

Doch trotz solcher Statistiken und der Tatsache, dass die meisten Fondsmanager ihr Geld oft nicht wert sind, hinkt der ETF-Markt der Fondsindustrie noch stark hinterher. In ETF sind rund 2,4 Billionen Dollar investiert, während in traditionellen Investmentfonds knapp 20 Billionen Dollar investiert sind. Das hier noch deutlich Luft nach oben für ETF besteht, brauche ich eigentlich nicht zu erwähnen.

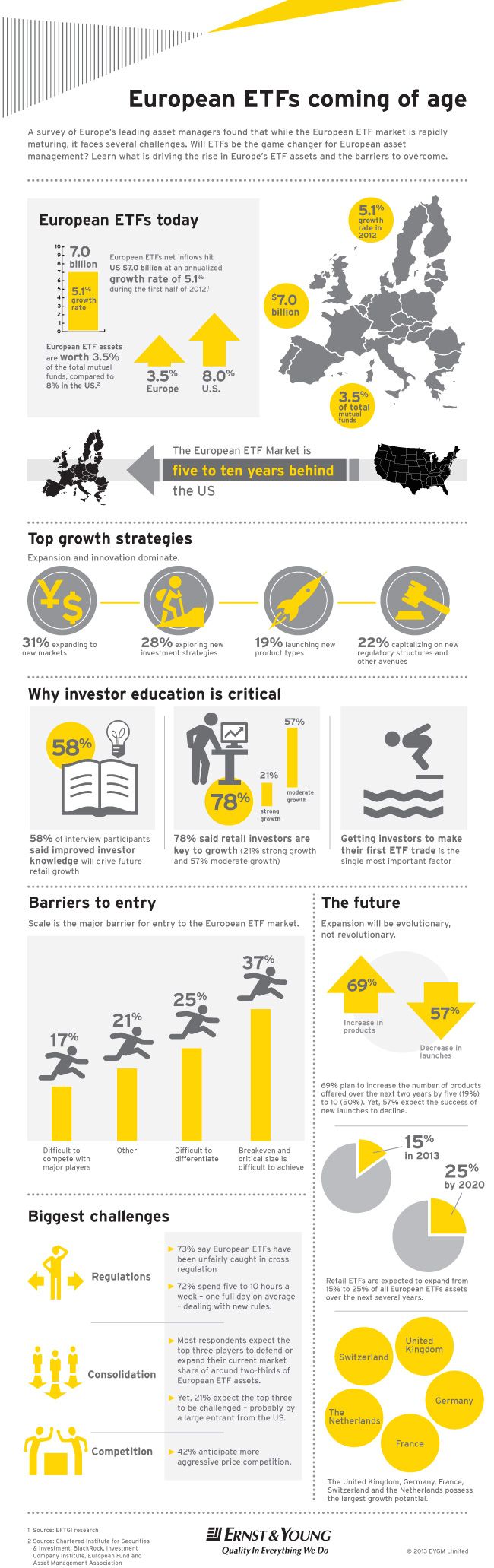

Ebenfalls enorm ist der Unterschied zwischen dem Wachstum des ETF-Marktes in den USA und Europa. In Amerika sind bereits 1,7 Billionen Dollar in die Produkte investiert. Gemäss einer Studie von Ernst & Young hinkt der europäische Markt fünf Jahre hinterher. Das deutet auf weiteres Wachstum und eine anhaltende Aufholjagd in Europa hin. Die Herausforderungen werden in der European ETF Survey aufgezeigt: