In den USA investieren Unternehmen Rekordsummen in den Kauf eigener Aktien. Davon können Anleger mittels Buyback-ETF profitieren. Doch die Ausmasse der Rückkäufe wecken vermehrt auch Kritik.

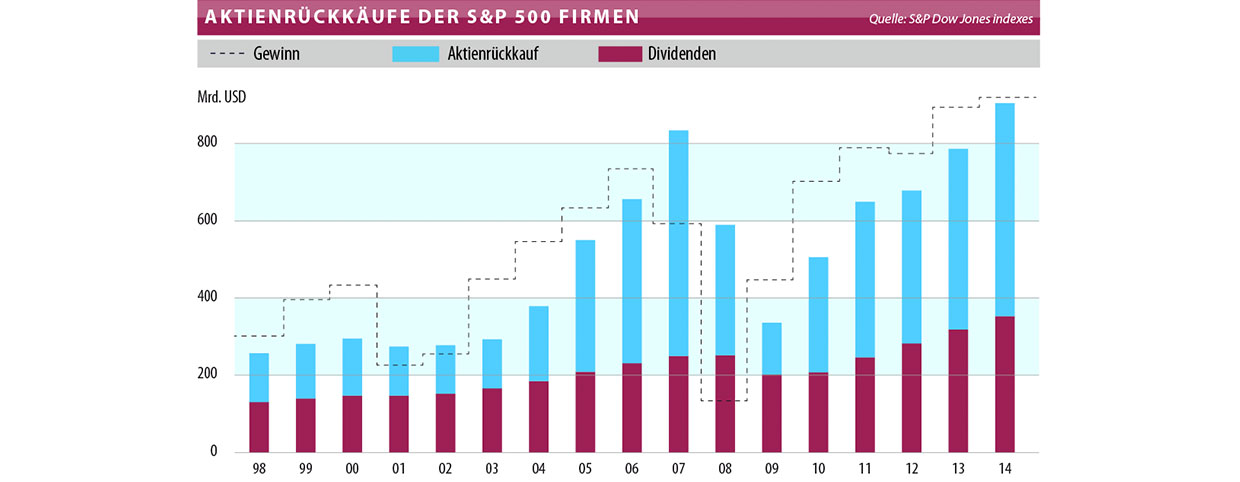

Text: Barbara Kalhammer2014 haben US-Unternehmen 679,5 Milliarden Dollar für den Rückkauf der eigenen Wertpapiere ausgegeben. Auch in diesem Jahr hält der Trend an. Gemäss dem Marktforschungsunternehmen Birinyi Associates wurden alleine im April Aktien für 141 Milliarden Dollar erworben, die gesamten Rückkaufankündigungen seit Anfang Jahr belaufen sich auf knapp 400 Milliarden Dollar. Damit steuern die amerikanischen Unternehmen auf einen absoluten Rekordjahreswert von 1,2 Billionen Dollar zu, wie Birinyi schreibt. Der bisherige Höchststand der S&P 500-Firmen datiert aus dem Jahr 2007 mit 589,1 Milliarden Dollar.

Die Gründe für diesen Trend liegen in der Unternehmenspolitik der vergangenen Jahre. In diesen haben die Unternehmen ihre Kosten gesenkt, Investitionen zurückgefahren und ihre Bilanzen bereinigt – und nun sitzen sie auf hohen Cash-Reserven. Die freien Mittel könnten auch anders genutzt werden, beispielsweise um Schulden abzubauen, mehr in Forschung und Entwicklung zu investieren oder andere Unternehmen zu übernehmen. Alternativ können diezusätzlichen Mittel gehortet oder an die Aktionäre ausgeschüttet werden, in Form von Dividenden oder eben Aktienrückkäufen.

Aktienrückkäufe sind erst seit 1982 erlaubt. Den Grundstein legte die «Safe Harbor Rule», die es Unternehmen erlaubt, unter bestimmten Kriterien Aktien zurückzukaufen. Beispielsweise dürfen maximal 25 Prozent des täglichen Handelsvolumens pro Tag zurückgekauft werden. Davon profitieren auch die Aktionäre, denn im Zuge des Rückkaufs verringert sich die Zahl der Aktien – der Gewinn wird auf entsprechend weniger Anteile verteilt. «Dadurch kann ein Gewinnwachstum je Aktie generiert werden, was der Bewertung der Unternehmen und dem Aktienkurs hilft», sagt Jan Erhardt von DJE Kapital AG, in der Verlagsbeilage «Anlegen mit Weitsicht». Mit dem Rückkauf und der Vernichtung der Aktien sinkt das Eigenkapital, während die Höhe des Fremdkapitals unverändert bleibt.

Rückkäufe vs. Dividenden

In den USA übertreffen die Aktienrückkäufe die Dividendenausschüttungen bereits seit 25 Jahren. Der Grund dafür ist die grössere Flexibilität. «Unternehmen handhaben Buybacks in der Regel als Residualgrösse, um nicht für Investitionen benötigtes Geld auszuschütten, und sind dabei flexibler», sagt Erhardt. Ein weiterer Vorteil sei, dass ein Programm nicht in vollem Umfang umgesetzt werden müsse. Bei Dividenden hingegen besteht das Ziel darin, sie konstant zu halten oder zu steigern. Daraus lässt sich eine starke Signalwirkung bezüglich künftiger Gewinne ableiten. Dies zeigte sich eindrücklich zwischen 2007 und 2009, als die Dividendenauschüttungen um 20 Prozent sanken, während Aktienrückkäufe um 75 Prozent zurückgingen. Auf den Aktienkurs haben solche Aussetzungen der Programme jedoch meist keine Auswirkungen.

Bei Dividenden sieht es anders aus. «Eine Dividendenkürzung hat bei einem Unternehmen, das eine fixe Dividendenpolitik verfolgt, in der Regel entsprechend negative Konsequenzen auf die Kursentwicklung», so Erhardt. Darüber hinaus könne sie Auswirkungen auf Indexzusammensetzung und damit auf ETF haben. Die Aristocrats-Dividenden-Indizes beispielsweise nehmen nur Titel auf, die ihre Dividenden über einen bestimmten Zeitraum konstant hielten oder steigerten. Entsprechend haben Ausschüütungen gegenüber Rückkäufen einen klaren Vorteil: Sie schwanken weniger stark und sind berechenbarer.

Positive Auswirkungen

Aktienrückkäufe haben Folgen für den Börsenkurs, selbst wenn sie nur angekündigt werden. Laut Untersuchungen der Investmentbank Morgan Stanley beträgt die Überrendite in zwölf Monaten 13 Prozent. Dauerhaft bessere Renditen waren in der Regel an die tatsächliche Durchführung des Programms geknüpft. Dies zeigt sich auch in der Entwicklung des S&P 500 Buyback Index. Dieser berücksichtigt jene 100 Gesellschaften, die in den letzten zwölf Monaten an der Marktkapitalisierung gemessen die lukrativsten Rückkaufprogramme durchführten. Auf Sicht der letzten drei Jahre lag das jährliche Plus des Index bei 25,55 Prozent, der S&P 500 legte nur 19,67 Prozent zu. Der Anstieg des Dividendenpendants S&P 500 US Dividend Aristocrats erreichte 19,9 Prozent jährlich.

Die Rendite ist jedoch nicht das einzig entscheidende Kriterium- für Anleger. «Von Aktienrückkäufen profitieren Investoren, die nicht verkaufen, nur dann, wenn die Aktie unterbewertet ist», erklärt Erhardt. Wie erwähnt kaufen die Unternehmen allerdings vor allem dann, wenn sie gut gefüllte Kassen haben. Gemäss einem Analysebrief der österreichischen Schoellerbank führt dies dazu, dass Rückkäufe bei steigenden Kursen prozyklisch zunehmen. Kommt der Abschwung und die Kurse fallen, setzen die meisten Konzerne auch die Rückkaufprogramme aus.

USA oder Welt

Die ETF-Branche bietet mehrere Produkte, um von Buyback-Programmen zu profitieren, so etwa der ETF auf den NASDAQ Global Buyback Achievers Net Total Return Index von PowerShares. Das globale Barometer umfasst Firmen, die während der letzten zwölf Monate die Zahl der umlaufenden Aktien um fünf oder mehr Prozent gesenkt haben. Spezifischer ist der iShares US Equity Buyback Achievers ETF, der nur US-Unternehmen berücksichtigt.

Es gibt zahlreiche Gründe, die für Rückkäufe sprechen, doch bekanntlich hat eine Medaille immer zwei Seiten. Milliardenausgaben rücken immer mehr in die Kritik, denn die dahinter stehende Politik ist wenig zukunftsorientiert. Gerade Investitionen oder Übernahmen wären wichtige Massnahmen, um künftiges Wachstum zu generieren. Doch vor allem bei den Investitionen zeigen sich die Unternehmen sehr zurückhaltend. Noch in den 1980er-Jahren nutzten die grössten amerikanischen Börsenunternehmen 70 Prozent ihrer Gewinne für Investitionen in ihr Geschäft. 2014 betrug der Anteil nur noch zwei Prozent.

Laurence Fink, Chef und Gründer des weltgrössten Vermögensverwalters Blackrock, verurteilt die Praxis der Aktienrückkäufe als kurzsichtig. Die Unternehmen seien zu stark darauf fokussiert, den Aktionären unmittelbare Erträge in Form von Dividenden oder Aktienrückkäufen zu liefern. Doch um langfristig Wachstum zu erzielen, seien Investitionen in Innovation, qualifizierte Arbeitskräfte oder wichtige Kapitalausgaben nötig. Auch Kara Stein, Kommissarin der amerikanischen Börsenaufsichtsbehörde SEC, warnte vor Rückkaufen statt Investitionen. In den USA fordern einzelne Stimmen bereits ein Eingreifen der SEC. Dies hätte jedoch Folgen für die amerikanische Leitbörse, denn die Rückkäufe haben auch die Gewinne nach oben getrieben.

Die weiteren Entwicklungen sind auch abhängig vom künftigen Wirtschaftswachstum. Gewinnt die Konjunktur an Fahrt, könnten die Gelder wieder vermehrt in Investitionen gebunden werden, im gegenteiligen Szenario würden hingegen die Gewinne sinken, und mit ihnen die Cash-Bestände. In beiden Fällen würden in der Folge weniger Aktienrückkäufe getätigt. Für Anleger in Buyback-ETF heisst dies, die Entwicklungen genau im Auge zu behalten – und im Bedarfsfall rechtzeitig die Reissleine zu ziehen.