Futures auf Bitcoin sollen die Kryptowährung institutionellen Investoren zugänglich machen und ihre Volatilität mindern. Davon würde der ganze Bitcoin-Markt profitieren, sagen die Futures-Anbieter. Das sehen nicht alle so.

Text: Pascal Hügli

Seit die Chicago Mercantile Exchange, kurz CME Group, Ende Oktober die Lancierung von Bitcoin Futures verkündete, hat sich der Preis der Kryptowährung auf 15 000 Dollar verdreifacht. Kurz vor Jahresende ist es nun so weit. Während die Chicago Board Options Exchange (CBOE) ihren Futures-Handel bereits am 10. Dezember freigegeben hat, soll jener der CME – die weltweit grösste Futures-Handelsbörse – am 18. Dezember starten.

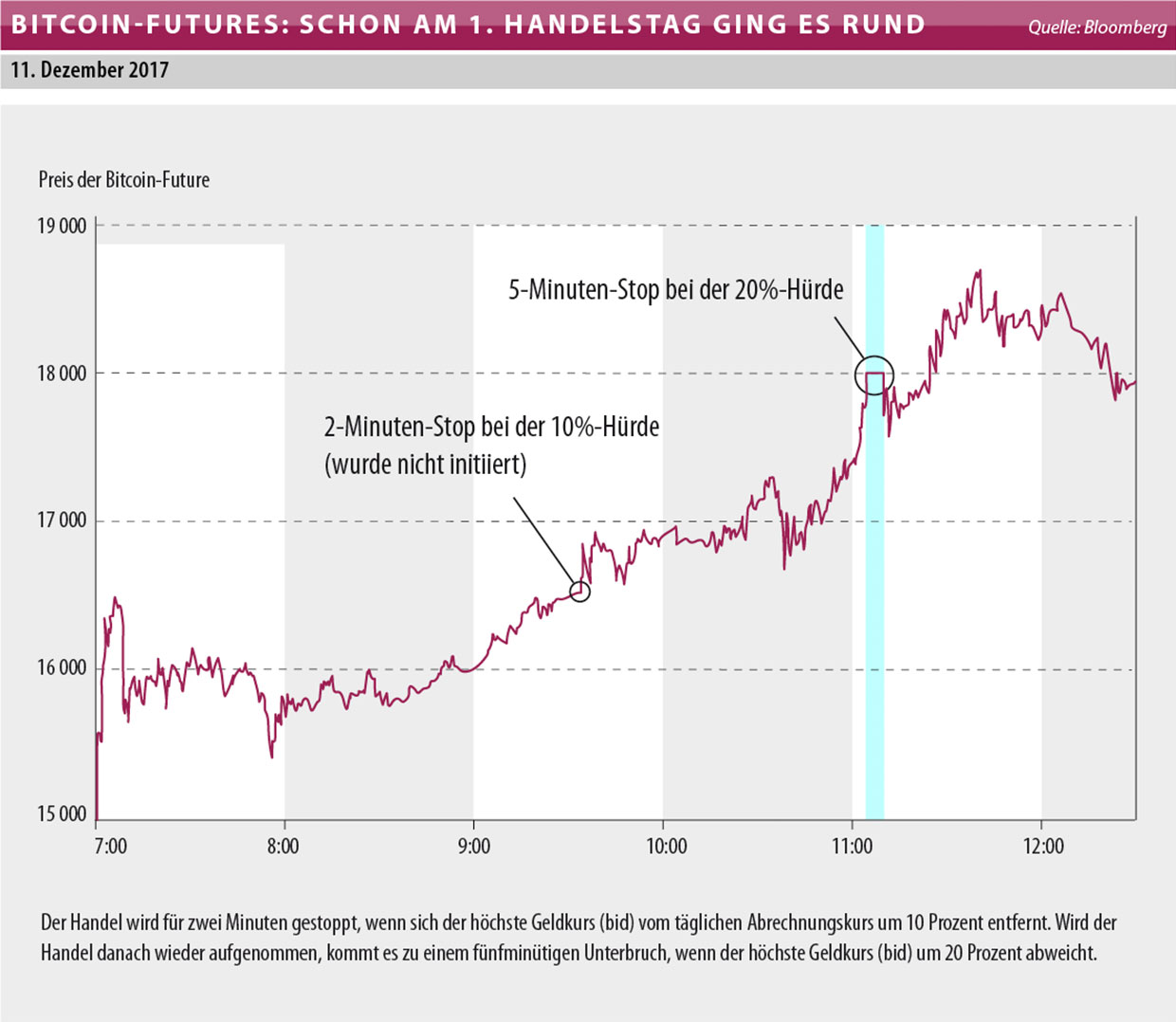

Bei ihrem Einstand an der Chicagoer Derivatebörse CBOE legten die Bitcoin-Futures einen fulminanten Start hin. Das Interesse war so gross, dass die Webseite der Handelsbörse für eine Zeit nicht abrufbar war. Zudem kam es zu einem fünfminütigen Handelsstopp, nachdem der Preis der Bitcoin-Futures innert kürzester Zeit über 20 Prozent anstieg – eine Massnahme, welche die CBOE vorsieht, um die Volatilität einzudämmen.

Bereits die ersten Stunden des Bitcoin-Future-Handels hatten es also in sich. Mutmassungen über zukünftige Preisauswirkungen gibt es daher einige. Wird der Preis von Bitcoin erst recht durch die Decke gehen, da mit den Futures ein noch breiteres Publikum ein eigenes Exposure gegenüber Bitcoin aufbauen kann? Oder werden all die Kritiker von Bitcoin ihren Worten Taten folgen lassen und auf einen Preiszerfall wetten? Oder wird gar eine Zentralbank in Kooperation mit Mittelsmännern den Bitcoin über Futures in die Knie zwingen? Die wildesten Vermutungen werden herumgereicht. Nicht grundlos, denn wie das vergangene Jahr gezeigt hat: In der Welt des Bitcoin ist alles möglich.

Breitenwirksamkeit durch Futures

Welche Änderungen bringen die Bitcoin-Futures überhaupt? Wer bis jetzt Bitcoin kaufen wollte, musste hierfür über Bitcoin-Börsen wie Kraken, Coinbase, Poloniex oder Bitstamp gehen. Obschon sich diese Handelsbörsen um einen möglichst guten Leumund bemühen, werden sie von etablierten Finanzakteuren nach wie vor als zu wenig reguliert wahrgenommen. Da diese Handelsplätze noch sehr jung sind, genies-sen sie kaum Vertrauen von der traditionellen Finanzwelt.

Mit der CME und der CBOE ermöglichen nun erstmals vertrauenswürdige Akteure der alten Garde die Möglichkeit des Bitcoin-Handels. Wichtig zu wissen ist allerdings: Nicht das Geschäft mit den eigentlichen Bitcoin wird angeboten, sondern eben der Handel mit Bitcoin-Derivaten, den Bitcoin Futures. Der Besitzer eines solchen Futures kann am Bitcoin-Kurs partizipieren, ohne dabei Bitcoins halten zu müssen. Mühe und Aufwand der Lagerung bleiben so erspart.

Der Bitcoin Future ist letztlich ein Terminkontrakt auf Bitcoin, mit dem sich auf fallende oder steigende Kurse wetten lässt. Allerdings sind nicht nur Finanzspekulanten scharf auf den Bitcoin-Future. Mit dem Bitcoin-Terminkontrakt lassen sich auch Bitcoin-Bestände absichern, die beispielsweise ein Einzelhändler mit dem Verkauf seiner Produkte einnimmt. So wäre es für Amazon theoretisch möglich, Bitcoin als Zahlungsmittel zu akzeptieren und die dadurch erworbenen Bitcoin-Bestände über Futures abzusichern.

Wer glaubt, dass der Bitcoin im Kurs steigen wird, geht eine Long-Position ein. Wer eine Korrektur erwartet, geht short. Wird ein Bitcoin-Future vereinbart, einigen sich die Vertragspartner auf einen Eingangspreis und den Stichtag, an dem der Future geschlossen werden soll. An diesem Stichtag wird dann die Differenz zwischen Eingangs- und Abschlusspreis abgerechnet.

Die Abrechnung geschieht auf Basis einer Barablösung in Dollar, dem sogenannten Cash-Settlement. Das heisst, dass die beiden Future-Parteien – anders als bei physisch beglichenen Futures – gegenseitige Forderung und Verpflichtung nicht in Bitcoin abgelten.

Zeit, erwachsen zu werden

Mit dem Handel von Bitcoin-Futures glauben viele traditionelle Finanzexperten, ein Ziel zu erreichen: den Bitcoin-Markt erwachsen werden zu lassen. Bis heute kommt der Preis von Bitcoin fast ausschliesslich über Angebot und Nachfrage der eigentlichen Bitcoin-Einheiten zustande. Das macht ihn vergleichsweise illiquid und volatil. Gleichzeitig ist der Handel mit eigentlichen Bitcoin für viele institutionelle Akteure wie Banken, Versicherungen oder Pensionsanstalten nach wie vor zu kompliziert oder aufgrund fehlender Regulierung schlicht nicht gestattet. Immer mehr institutionelle Anleger scheinen zu ahnen, dass Bitcoin und andere Kryptowährungen zu einer neuen, unkorrelierten Anlageklasse aufsteigen könnten. Genau das macht sie in Zeiten, in denen alle Finanzinstrumente im Gleichschritt verlaufen, interessant.

Aus diesen Gründen, so argumentieren Bitcoin-affine Finanzleute, sei eine Wall-Streetisierung des Bitcoin unerlässlich. Die Futures seien ein erster Schritt in Richtung eines liquideren und daher stabileren Marktes. Mit der Etablierung von Bitcoin-Futures würde zudem auch die Einführung eines Bitcoin-ETF wieder realistischer.

Ein neuer Krisenbringer?

Doch längst nicht alle Exponenten der alten Schule begrüssen die Bitcoin-Futures. Für sie ist Bitcoin als zugrundeliegender Basiswert zu illiquide und zu volatil. Zudem habe sich der Bitcoin-Markt noch kaum beweisen können und sei nach wie vor viel zu wenig reguliert. Konkret warnen diese Stimmen, dass sich die Finanzwelt mit diesen Bitcoin-Futures in eine neue Krise hineinmanövrieren könnte. Denn schon bei der letzten Finanzkrise 2008 spielten Derivate eine nicht zu vernachlässigende Rolle. Eine Entwicklung, die ironischerweise auch einige innerhalb der Bitcoin-Community für möglich halten. Einige Bitcoin-Enthusiasten glauben sogar, dass eine erneute Finanzkrise dem Bitcoin zusätzlich in die Hände spielen würde. Entsprechend haben sie wenig Grund, beunruhigt zu sein.

Welche konkreten Auswirkungen die Bitcoin-Futures auf das Finanzsystem und den Bitcoin haben werden, ist zum heutigen Zeitpunkt schwierig abzuschätzen. Da die Bitcoin-Futures in Dollar beglichen werden und der zugrundeliegende Bitcoin-Markt nicht direkt tangiert wird, rechnen einige gar mit vernachlässigbaren Auswirkungen auf den Bitcoin-Preis.

Wie wichtig wird der Future?

Ganz ohne den zugrundeliegenden Basiswert wird es wohl aber nicht gehen. So ist es zum Beispiel möglich, dass ein Trader seine Long- oder Short-Position mit eigentlichen Bitcoin-Einheiten aus dem unterliegenden Markt absichert, was dann reale Auswirkungen auf den Preis von Bitcoin hätte. Zudem widerspiegeln Futures immer auch Erwartungen der Marktteilnehmer, die ebenfalls in den Preis mit einflies-sen. Dass die Derivate auf Bitcoin dessen Preis völlig unberührt lassen werden, ist auch mit Blick auf andere Märkte nicht zu erwarten. So wird etwa der Goldpreis zu einem grossen Teil durch unzählige derivative Gold-Produkte beeinflusst.

Einige Bitcoin-Sympathisanten erwarten deshalb, dass der Handel auf dem Futures-Markt mittelfristig den zugrundeliegenden Markt dominieren könnte. In gewisser Weise würde dann der Schwanz mit dem Hund wedeln. An Befürchtungen mangelt es innerhalb dieser Kreise nicht: Etwa die, dass sich ein Kartell grosser Banken unter der Obhut einer oder mehrerer Zentralbanken zusammenschliessen könnte, um den Bitcoin in Grund und Boden shorten und so irrelevant werden zu lassen. Auch wenn solche Vermutungen etwas gar verschwörerisch anmuten, ganz von der Hand zu weisen sind sie nicht: Als staatenlose, dezentralisierte Kryptowährung steht Bitcoin sehr wohl im Wettbewerb mit staatlichen Währungen.

Die Angst, etwas zu verpassen

Letztlich sind alles nur Spekulationen – doch die sind im Bereich Bitcoin nichts Neues. Wo es hingehen wird, kann nur die Zeit zeigen. Angesichts der weitverbreiteten Angst, etwas zu verpassen, erwarten viele, dass auch institutionelle Anleger via Bitcoin-Futures Long-Positionen aufbauen werden. Zu oft werden dieser Tage allerlei Zukunftspreise in der Höhe von 25 000, 40 000 oder gar 100 000 Dollar herumgereicht. Für viele also gut möglich, dass sich hier gerade eine selbsterfüllende Prophezeiung ihren Weg bahnt.

Doch aufgepasst, wenden andere ein: Die Analogie zu den Gold-Futures würde eher das Gegenteil versprechen. Denn als die Futures auf Gold 1974 an den Markt kamen, durchlief der Goldpreis erstmals eine Baisse von über dreieinhalb Jahren. Zumal Bitcoin dem Gold in Sachen Wesen und Philosophie ähnelt, sei auch ein solches Szenario nicht auszuschliessen, glauben die weniger euphorischen Kommentatoren. Gewiss stellt sich auch die Frage, ob Bitcoin-Kritiker wirklich auf das Platzen einer Blase wetten wollen. Angesichts der aktuellen Umstände scheint dies gewagt. Auch wenn viele Kritiker nicht an den Bitcoin glauben und konstant von seinem Ableben reden, effektive Handlungen können deutlich teurer sein als Absichtserklärungen.

Was effektiv passieren wird, ist ungewiss: Entgegen der ursprünglichen Hoffnung werden die Bitcoin-Futures die Volatilität kurzfristig wohl steigern. Das zeigte auch der Handelsstart an der Chicagoer Futures-Börse CBOE.