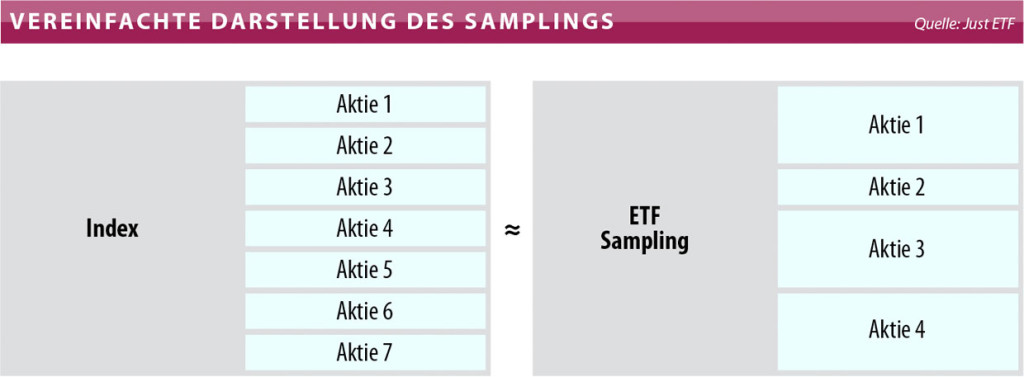

Bei illiquiden und schwer zugänglichen Märkten stösst die physische Replikation an ihre Grenzen. Aus diesem Grund werden nicht immer alle Titel tatsächlich gekauft, sondern nur eine Teilmenge. Die Selektion erfolgt durch Modelle oder Fondsmanager.

Text: Barbara KalhammerDie Art und Weise der Indexnachbildung ist im vergangenen Jahr – im Zuge der Kritik an ETF – in den Fokus der Anleger gerückt. Nicht nur die Risiken wurden vielen bewusst, sondern auch die Bedeutung der Produktkenntnis. Dazu zählt nicht nur der Index und wie dessen Bestandteile ausgerichtet sind, sondern im Besonderen die Struktur des ETF.

In erster Linie Beachtung fand die Unterscheidung zwischen physischer und synthetischer Replikation. Einige ETF-Anbieter wie Credit Suisse, iShares, State Street oder UBS versuchen, so viele Märkte wie möglich physisch komplett nachzubilden. Doch besonders bei breit aufgestellten Indizes wie dem MSCI World mit über 900 Indexmitgliedern ist es schwierig, eine umfassende Abbildung aller Werte zu erreichen.

In diesem Fall wären die Transaktionskosten zu hoch und die Portfoliopflege zu aufwändig. Aus diesem Grund greifen Produktanbieter auf das sogenannte Sampling zurück. Bei dieser Methode wird nur eine Teilmenge der Indexkomponenten gekauft. Im Gegensatz zu vollreplizierten ETF wird der Referenzindex entweder über eine kriterienorientierte Auswahl der Werte oder die Auswahl anhand mathematischer Optimierungsverfahren nachgebildet.

Modellbasierte Selektion

Das Optimized Sampling basiert auf quantitativen Modellen und wird zumeist bei breiten Aktienindizes eingesetzt. Mit den Modellen wird versucht, eine Auswahl an Titeln zu finden, welche im Vergleich zum Basisindex das bestmögliche Rendite-/Risikoprofil liefert. iShares beispielsweise verwendet das MSCI-Barra-Modell.

Dieses errechnet anhand verschiedener Daten wie historische Kurse, Volatilität und Korrelation einen Aktienkorb, der die Performance des Index am Besten abbildet. Eingesetzt wird das Optimizing unter anderem beim MSCI Emerging Markets. Gemäss Jakob Baur, ETF-Experte bei iShares Zürich, beinhaltet der Index Titel, die der ETF nicht kaufen kann, weil sie zu illiquide sind oder der Zugang zum Markt nicht möglich ist.

Durch Optimizing können diese Werte, oder auch gewisse Länder, vernachlässigt werden. Auch State Street setzt Optimized Sampling ein. «Es gibt Fälle, in denen das Optimized-Samling-Verfahren effizienter ist», sagt Rochus Appert, Head of Intermediary Business bei State Street Global Advisors. Dies sei der Fall, wenn der Index zu breit ist für eine volle Replikation oder Schwierigkeiten bestehen, die Wertpapiere im freien Markt zu erwerben.

Ein Beispiel dafür ist der MSCI All Country World Investable Market Index (ACWI IMI). Dieser setzt sich aus etwa 45 Länderindizes – sowohl entwickelte Märkte wie auch Schwellenländer – zusammen und beherbergt rund 9000 gross-, mittel- und kleinkapitalisierte Unternehmen. Für diesen Index setzt State Street ein Optimierungswerkzeug ein, das Ländergewichtung, Sektorenaufteilung, Marktkapitalisierung und individuelle Volatilitäten der Aktien sowie die entsprechenden Korrelationen berücksichtigt. Im ETF wird nur noch in rund 580 Werte investiert.

Vor- und Nachteile

Ein klarer Vorteil sei, dass durch das Samplingverfahren eine Marktabdeckung beibehalten werde, sprich, dass das Portfolio immer ein Beta von 1 habe, meint Rochus Appert. Damit widerspiegelt der ETF den abgebildeten Markt. Dadurch, dass nur eine Teilmenge des Index ausgewählt wird, kann die Gesamtliquidität des ETF verbessert werden. Dies sei besonders beim Rebalancing entscheidend, aber auch für die Market Maker, da für diese der Creation-Redemption-Prozess sowie die Absicherung einfacher werde, erklärt Baur. Ein weiterer Vorteil ist, dass die Transaktions- und Verwaltungskosten tiefer gehalten werden können, da im optimierten ETF weniger und liquidere Werte gehandelt werden. Ein wesentlicher Nachteil der Methode ist, dass es zu einer grösseren Abweichung vom Zielindex kommt.

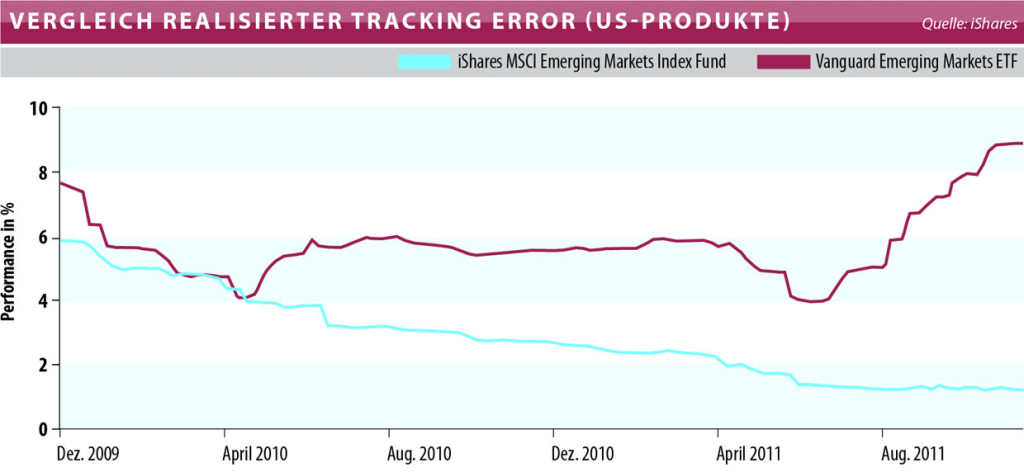

Das bedeutet, der Tracking Error und die Tracking Difference fallen gegenüber vollreplizierten ETF höher aus, da nicht die Wertentwicklung des gesamten Basisindex repliziert wird. Der Tracking Error ist das Mass für die Abweichung des ETF vom Index. Die Tracking Difference hingegen ist der Renditeunterschied zwischen dem Produkt und der Benchmark. Durch zunehmende Grösse des Fonds kann sich eine Verbesserung dieser beiden Werte ergeben.

Denn mit einem wachsenden Vermögen hat der ETF die Möglichkeit, mehr Titel zu kaufen und so einen tieferen Tracking Error und eine geringere Tracking Difference zu erreichen, sagt Baur. Das Sampling wird nicht nur bei Aktien-ETF eingesetzt, sondern vor allem bei Obligationen-Produkten. Als Replikationsart wird hier jedoch das Stratified Sampling verwendet, da für die Anwendung eines Modells keine Daten zur Verfügung stehen.

Dieses heuristische Trackingverfahren wählt jene Titel aus dem Index, die den grössten Einfluss auf die Performance haben. Eine mögliche Methode ist der Minimum-Varianz-Ansatz, der das ideale Portfolio mit der höchstmöglichen Rendite und dem kleinstmöglichen Risiko ermitteln soll. Zudem soll ein möglichst tiefer Tracking Error erzielt werden.

Repräsentative Titelauswahl

Bei der Replikationsvariante erfolgt eine Aufteilung des Index nach verschiedenen Kategorien. Aus diesen wird anschliessend eine repräsentative Titelauswahl vorgenommen. Der ETF investiert dann nur in eine gewisse Zahl von Anleihen nach der vordefinierten Kategorie, zum Beispiel in die grössten und liquidesten Indexwerte. So werden nicht alle Anleihen eines Emittenten, die im Index enthalten sind, erworben.

Stattdessen werden einzelne Papiere höher gewichtet, bis das Gewicht des Emittenten im Fonds seinem Anteil im jeweiligen Index entspricht. Beim Euro-Aggregate-Bond-Index von iShares bedeutet das, dass von über 3000 Titeln auf rund 1200 Papiere reduziert wird. Im Detail geht das so: Manche Firmen haben 50 oder mehr Obligationen ausstehend. Appert betont, dass nun der Portfoliomanager wissen müsse, welche dieser Bonds liquide sind und die Position des Unternehmens im Index gut repräsentieren.

Weitere Aspekte, die für die Auswahl eine Rolle spielen, sind Währungsrisiken, die Duration oder Veränderungen der Liquiditätspräferenz der Investoren, die sich durch höhere kurzfristige Zinssätze und tiefere langfristige Zinssätze ergeben. Bei diesem Ansatz erfolgt die Auswahl durch den Portfoliomanager. Dieser hat einen gewissen Spielraum, darf beispielsweise Bonds bis zum Verfall halten.

Jedoch gilt auch hier, dass er nur Produkte kaufen darf, die im Index enthalten sind, betont Baur. Somit kann nicht davon gesprochen werden, dass der ETF wirklich zu 100 Prozent passiv ist, da die Methode aktive Elemente enthält. Der entscheidende Unterschied ist, dass der Fondsmanager keine Meinung zu den einzelnen Werten hat, sondern rein nach Kriterien wie Liquidität und Transaktionskosten auswählt.

Darüber hinaus versucht er auch nicht, gegenüber dem Index eine Outperformance zu erzielen. Das Risiko liegt beim Indexmanager. Wenn er bei der Auswahl ein gutes Händchen beweist, so kann ein gutes Tracking erzielt werden. Dass das machbar ist, zeigen Performancevergleiche. So notieren die Credit-Suisse-ETF auf den Swiss Bond Governement Index immer wieder weit oben in den Ranglisten aller Schweizer Obligationenfonds (inklusive aktiv gemanagter Fonds).

ETF stossen an ihre Grenzen

Das Sampling ist also ein Weg, um auch illiquide Indizes physisch möglichst präzise abzubilden. Doch auch diese Nachbildungsart kann an ihre Grenzen stossen. So gibt es gemäss Baur Märkte, die für ausländische Investoren geschlossen sind, wie etwa China und Indien, oder eine zu geringe Liquidität aufweisen wie Thailand und Peru. «Die wichtigste Bedingung ist Liquidität», hält auch Appert fest.

Der ETF ist nur so liquide, wie es die zugrunde liegenden Bestandteile des Index sind. Daher ist es beispielsweise auch nicht möglich, den Swiss Bond Index mit ETF abzubilden, auch wenn solche Produkte die Vielfalt erhöhen würden. Anleger, die lieber auf physische ETF setzen, haben dank Sampling ein breites Investitionsfeld zur Verfügung. In gewissen Situationen führt jedoch kein Weg an synthetischen ETF vorbei, um spezifische Märkte abzubilden.