Aktien von aufstrebenden Nationen hatten die letzten Jahre einen schweren Stand. Nach einem zeitweiligen Ausverkauf locken sie nun mit vergleichsweisen attraktiven Renditen. Blind zugreifen lohnt sich dennoch nicht.

Text: Rino BoriniDie breiten Schwellenländer-Indizes haben über die letzten zwölf Monate deutlich stärker an Wert eingebüsst als die Barometer der Industrienationen. So verlor der MSCI Emerging Market Index rund 18 Prozent, während der MSCI Welt, der nur Industrienationen abdeckt, mit einem Prozent im Minus notiert. Betrachtet man nun die globalen Zu- und Abflüsse in ETF, lässt sich aber wieder ein aufkommendes Anlegerinteresse an Emerging-Markets-Aktien erkennen.

Abgestraft wurden dafür die Industrienationen. So zeigt das Lyxor-ETF-Barometer für den europäischen Markt über die letzten zwölf Monate Rekordrückflüsse aus ETF entwickelter Märkte in Höhe von 3,7 Milliarden Euro. Diesen gegenüber stehen Rekordzuflüsse bei Schwellenländer-ETF in Höhe von 1,7 Milliarden Euro.

Ist die Zeit reif für ein Engagement? Viktor Nossek, Head Research von WisdomTree, bejaht die Frage klar. Er empfiehlt, sich in dieser Region neu aufzustellen. «Schwellenländer-Aktien sind deutlich unterbewertet und bieten ein überdurchschnittliches Potenzial nach oben», so der Experte. Und weiter: «Begünstigt werden die EmMa-Aktien durch einen relativ teuren Investment-Grade-Obligationenmarkt».

Nossek empfiehlt eine breit diversifizierte Aktien-Dividendenstrategie: «Der Diversifikationsaspekt ist wichtig, und zwar auch regional. Dividenden deswegen, weil die Renditen im Vergleich zu Schwellenländer-Unternehmensbonds höher sind und sich die Kreditrisiken eher erhöhen». Entscheidend sei eine regionale Diversifikation, so der Spezialist.

Als exemplarisch für diese Anlageklasse sieht er das Beispiel der Rohstoffe: Auf der einen Seite stehen China und Indien als grosse Importeure, auf der anderen Seite die grossen Exporteure Russland und Brasilien. «Durch die divergierenden Wachstumsprofile der einzelnen Nationen kann letztlich das Marktrisiko minimiert werden».

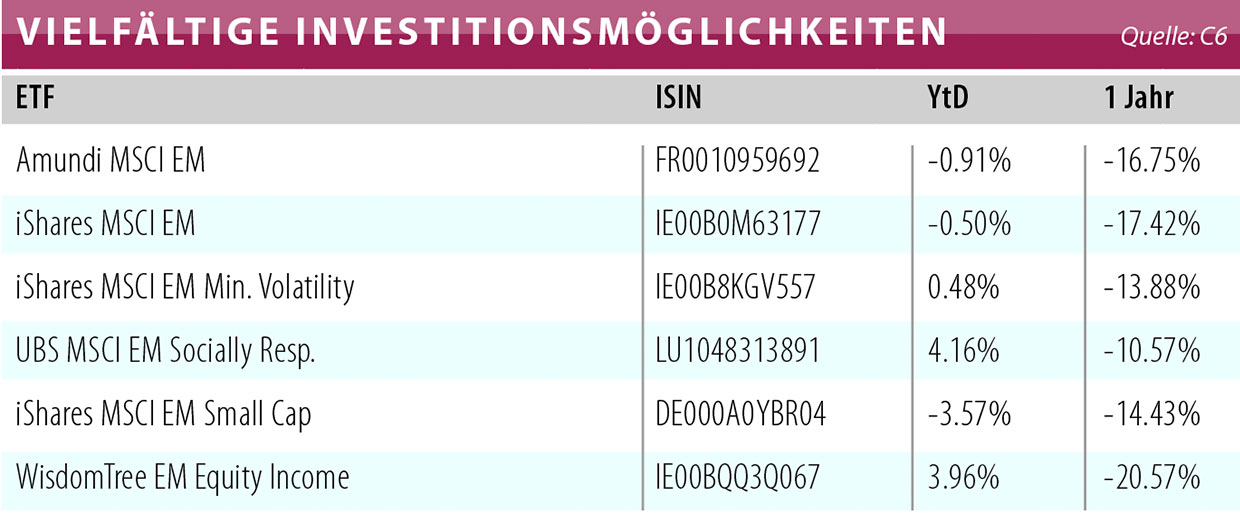

Inzwischen ist das ETF-Angebot auf Emerging Markets vielfältig. Anleger können nicht nur in die nach Marktkapitalisierung gewichteten grossen Indizes investieren, sondern auch gezielt auf alternative Ansätze wie Minimum-Varianz, Nachhaltigkeit oder Dividenden setzen. Interessant ist, dass in den letzten zwölf Monaten Low-Volatility wie auch Socially Responsible Ansätze besser abschnitten als der grosse MSCI Emerging Markets Index (siehe Tabelle). Doch wie immer gilt: Anleger müssen wachsam bleiben, den Index genau prüfen und letztlich die Kosten tief halten.