Bitcoin ist eine noch junge digitale Währung, oder wahlweise ein digitales Asset. Dank seiner Unkorreliertheit zu traditionellen Assetklassen und seinem hohen risikoadjustierten Ertragsprofil, eignet er sich hervorragend zur Beimischung in ein ausgeglichenes Portfolio.

Text: *Stefan A. Höchle

Dieser Artikel ist im Original im Crypto Valley Journal (cvj.ch) erschienen und ist Teil einer Kooperation.

Die noch junge digitale Währung Bitcoin wird aktuell eher als Wertaufbewahrungsmittel denn als digitale Währung wahrgenommen. Das zugrunde liegende auf Blockchain und Kryptographie basierende Protokoll, garantiert einen disintermediären Werttransfer über das Internet. Bitcoin ist die Währung dieses dezentralen Zahlungsnetzwerkes und wird, wie andere Krypto-Währungen auch, rund um die Uhr an verschiedensten Börsenplätzen gehandelt.

In einer Portfoliokategorisierung dürfte Bitcoin und digitale Währungen im Bereich alternative Anlagen ihren Platz finden. Man könnte Bitcoin als «Early-Stage Venture» – mit weltweiter Handelbarkeit und Echtzeit Preis-Feed einordnen. So sollte auch der Investmenthorizont und die Gewichtung gewählt werden: Als eine mehrjährige «Venture-Investition» mit hohem Risiko und einem potenziell substanziellen Ertragspotential.

Im Jahre 2009 wurde mit dem Bitcoin Whitepaper der Grundstein für eine dezentrales Zahlungsnetzwerk gelegt. Damit wurde eine langersehnte Möglichkeit geschaffen, nebst Informationen auch Werte über das Internet, ohne der Zwischenschaltung einer Drittpartei, transferieren zu können. Die Regeln des Systems sind in der Software manifestiert.

Bitcoin ist die Währung, welche im System transferiert werden kann. Nebst der hart einprogrammierten Obergrenze was das Gesamtangebot betrifft, ist auch die Schaffung neuer Bitcoins und somit die Inflationsrate klar geregelt. Neu geschaffene Bitcoins werden ausschliesslich als Entgelt für die Sicherstellung des Zahlungssystems geschaffen. Das Besondere hierbei ist, dass sich dieser Entgelt alle vier Jahre halbiert, bis ab dem Jahre 2140 keine neuen Bitcoins mehr geschaffen werden. Bitcoin wurde als harte Währung mit deflationärem Charakter programmiert.

Digitales Gold

Folglich wird Bitcoin aufgrund des limitierten Angebotes auch gerne als digitales Gold bezeichnet. Zwar ist Bitcoin nicht etwas physisches wie Gold. Man kann Bitcoin nicht berühren und demgemäss eine emotionale Bindung mit den Sinnen herstellen. Bitcoin existiert nur virtuell. Doch das ist in unserer heutigen digitalen Welt von abnehmender Wichtigkeit. Spätestens die nachfolgenden Generationen haben ein anderes Verständnis zu digitalen Werten. «Millenials» und die nächste «Generation Z» wachsen mit dem Verständnis einer Werthaltigkeit für digitale Objekte auf.

Während Gold als alternative Assetklasse bestens bekannt ist, fristet Bitcoin noch ein Nischendasein. Das liegt sicherlich auch daran, dass Bitcoin erst gerade elfjährig geworden ist. Gold dient seit tausenden von Jahren als Wertaufbewahrungsmittel und konnte bereits ab den 1960er-Jahren an traditionellen Börsen gehandelt werden. Die Eigenschaften beider Assets hinsichtlich der limitierten Angebotssituation sind sich allerdings ähnlich. Auch weisen beide Werte eine gute Handelbarkeit auf. 2019 konnte erstmals eine Korrelation zwischen beiden Assets beobachtet werden. Der virtuelle Charakter von Bitcoin bietet sogar gewisse Vorteile hinsichtlich Transferierbarkeit und Aufbewahrung.

Als Währung taugt Bitcoin, wie Gold, nicht für den Alltagsgebrauch. Während Goldmünzen als Zahlungsmittel nicht akzeptiert werden, braucht eine Transaktion im Bitcoin-Netzwerk mit den nötigen Bestätigungen schlichtweg zu lange für den alltäglichen Gebrauch. «Second Layer Solutions» wie das Lightning-Netzwerk sollen hier zukünftig Abhilfe schaffen. Damit verfügt Bitcoin durch eine mögliche zukünftige weltweite Adaption als digitales Zahlungsmittel, über eine zusätzliche Option einer erweiterten Nachfrage.

Man sollte die Assets Bitcoin und Gold aber nicht gegeneinander ausspielen. Beide besitzen mit ihren Eigenschaften hervorragende Voraussetzungen, um in einer gelddruckenden Welt über die Zeit an Wert zuzulegen. (Lesetipp: Gold versus Bitcoin: Was ist besser?)

Ankommen in der traditionellen Finanzwelt

Den Weg, welcher Bitcoin in seiner kurzen Lebenszeit bereits zurückgelegt hat, ist durchaus bemerkenswert. Das limitierte Angebot, die deflationäre Struktur, sowie Wertspeicher Eigenschaften gekoppelt mit grenzenloser, zensurresistenter Transfermöglichkeit, inklusive ausreichender Handelbarkeit rund um die Uhr, geben Bitcoin eine ernstzunehmende Daseinsberechtigung. In seiner elfjährigen Existenz legte nicht nur der Preis stetig zu, sondern es konnte auch eine stark wachsende Infrastruktur rund um die Währung beobachtet werden.

Bitcoin kämpft sich langsam aber sicher als akzeptierte Assetklasse in die traditionelle Finanzwelt. Zahlreiche Adaptionen der Handelbarkeit von traditionellen Finanzhäusern, aber auch regulatorische Entwicklungen wie beispielsweise in der Schweiz und Deutschland sprechen diese Sprache. Wenige Institutionelle Anleger haben erst seit kurzem Zugang zu dieser neuen Anlageklasse. Ein grosser Teil ist aufgrund regulatorischer Unsicherheiten oder fehlenden Anlagemöglichkeiten deutlich unterinvestiert.

Auch der individuelle Investor dürfte Bitcoin im kommenden Zeitalter der digitalen Währungen eine grössere Aufmerksamkeit schenken. Das Aufkommen von staatlich ausgegebenen oder privaten digitalen Währungen, wird die Adaption von Krypto-Währungen, inklusive Bitcoin, weiter fördern.

Seine Optionalität besitzt Bitcoin mit der im Verhältnis geringen Marktkapitalisierung und des Potentials einer stark durchschlagenden breiteren Adaption der Masse. Sei es als digitale Wertaufbewahrung, neue Assetklasse, oder alternative Währung. 130 Milliarden Dollar umfasst die aktuelle Marktkapitalisierung. Ein Bruchteil der neun Billionen Dollar von Gold und ein winziger Teil gemessen an den Billiarden der restlichen Anlageklassen.

Bitcoin als Beimischung in einem Portfolio

Bitcoin besitzt demzufolge ein hochattraktives Risiko/Ertragsprofil. Seine Optionalität machen ihn -mit der richtigen Gewichtung – zu einer fast unverzichtbaren Beimischung in einem Portfolio. Selbst ohne Betrachtung der Makrolage, bietet diese Assetklasse auf reinen Portfolio Theorie basierenden Kennzahlen eine attraktive, risikoadjustierte und unkorrelierte Ertragsmöglichkeit.

Zwar weist Bitcoin eine hohe Volatilität aus. Eine Volatilität die viele Marktteilnehmer abschreckt. Der Bitcoin Kurs hat in seiner 9’000’000 Prozent Wertsteigerung seit Bestehen immer wieder Korrekturen in der Höhe von bis zu 90 Prozent erfahren. Trotzdem hat Bitcoin seit Bestehen eine jährliche Wertsteigerung hingelegt, welche bis jetzt noch keine Assetklasse geschafft hat.

Jeder Bitcoin Investor konnte seit 2010, bei einer Haltedauer ab dreieinviertel Jahren, eine positive Rendite erwirtschaften. Seit Dezember 2010 hat Bitcoin acht grosse Bullen- und Bärenzyklen durchlaufen. Die mittlere Bullenmarktdauer beträgt jeweils 158 Tage mit einer durchschnittlichen Rendite von 1100 Prozent. Der mediane «Drawdown» beträgt 113 Tage mit einem Rückgang von 57 Prozent.

Bereits eine Gewichtung von zwei Prozent kann entsprechend zu einer hohen Mehrrendite des Portfolios führen. Bei einem Totalverlust sind zwei Prozent in einem Gesamtportfoliokontext verkraftbar. Entwickelt sich Bitcoin mit seiner Marktkapitalisierung von aktuell gut 130 Milliarden Dollar in eine valable digitale Goldalternative und somit anerkannte alternative Assetklasse, ist die Möglichkeit einer massiven Vervielfachung klar gegeben.

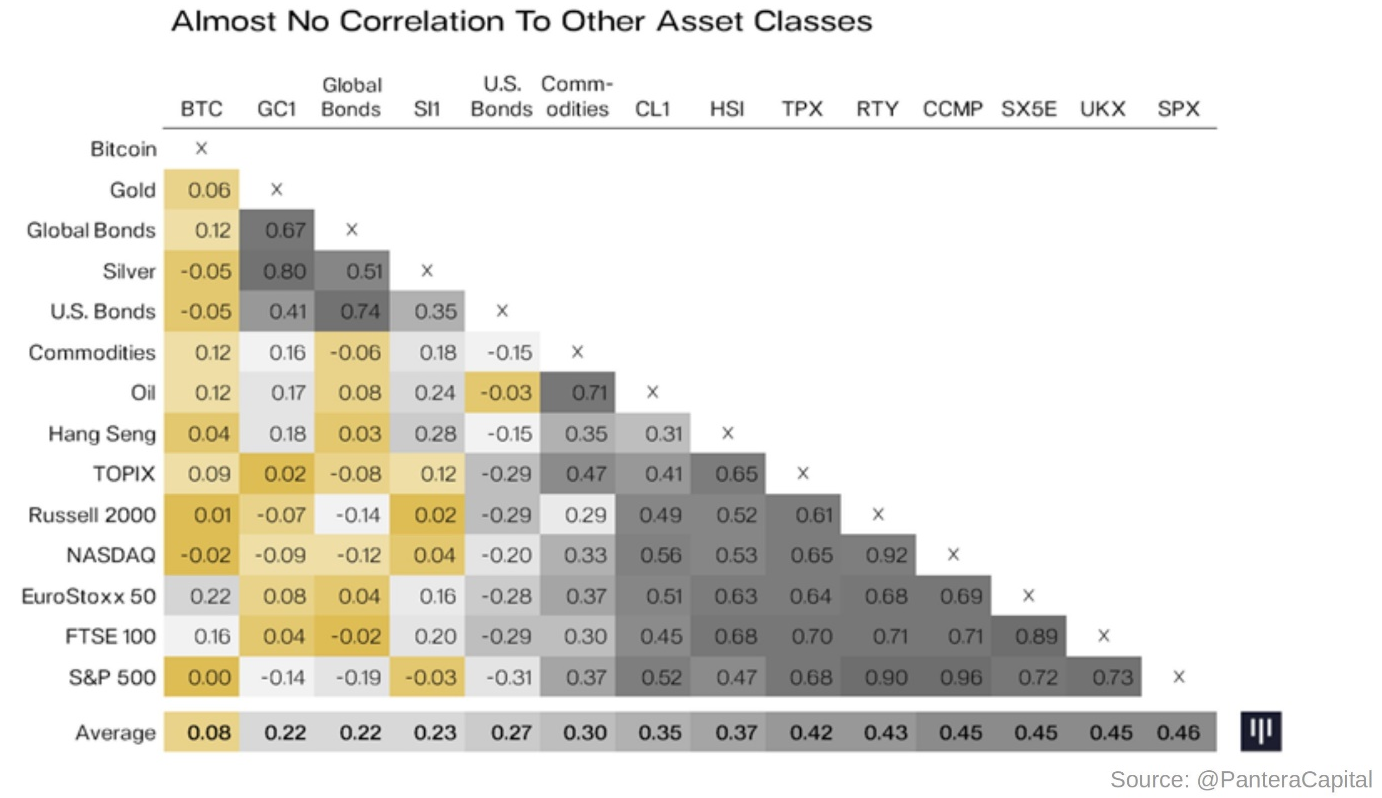

Korrelation: Bitcoin weist mit durchschnittlichen 8% fast keine Korrelation zu den gängigsten traditionellen Assetklassen auf. Quelle: PanteraCapital

Korrelation: Bitcoin weist mit durchschnittlichen 8% fast keine Korrelation zu den gängigsten traditionellen Assetklassen auf. Quelle: PanteraCapital

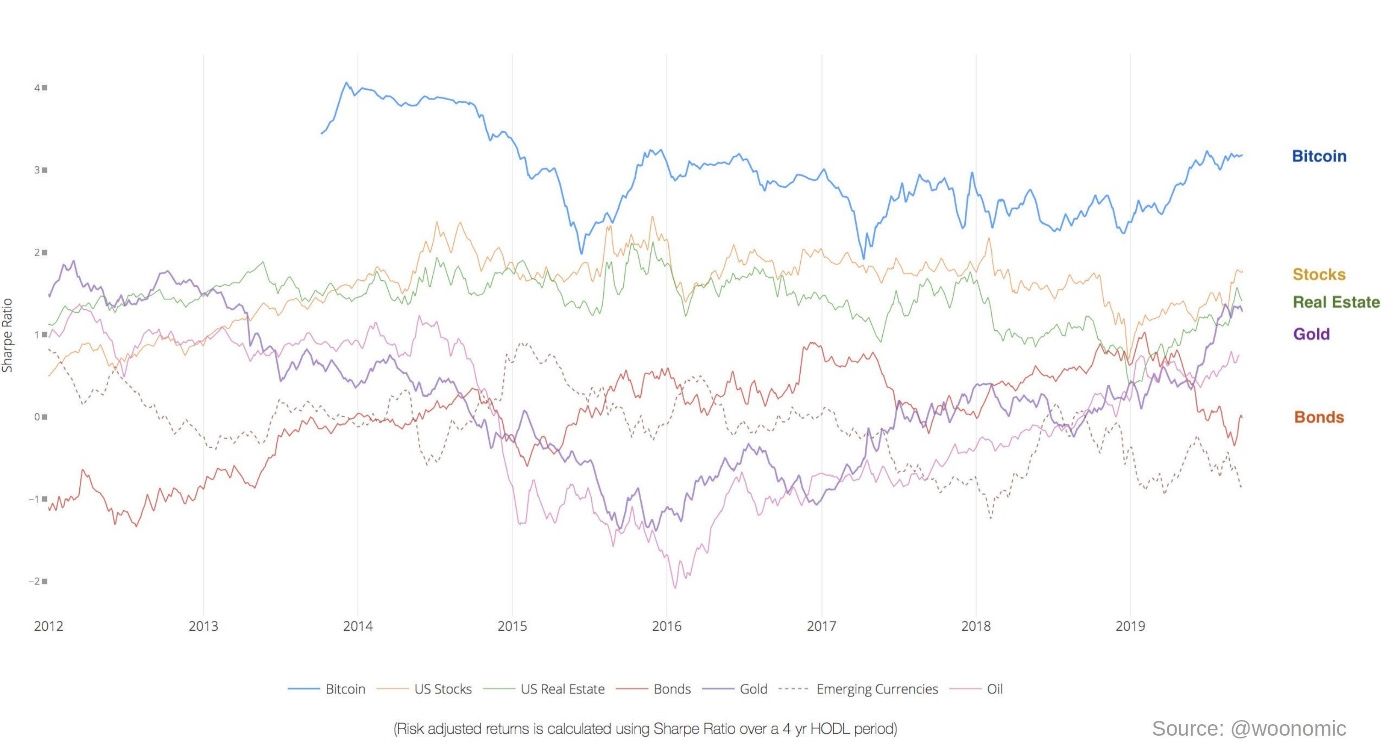

Hohes Sharpe Ratio: Bitcoin weist gegenüber den Assetklassen Aktien, Immobilien, Gold, Obligationen und Immobilien das höchste risikoadjustierte Ertragsprofil auf. Quelle: Woonomic

Nimmt man die Aspekte der Korrelation zu traditionellen Assetklassen dazu, passt Bitcoin noch besser in ein Portfolio, da er nur sehr schwach mit traditionellen Assetklassen korreliert und somit das Gesamtrisiko des Portfolios verkleinert, während die erwartete Rendite ansteigt.

*Stefan A. Höchle begann seine Karriere als Anleihenhändler und expandierte als Händler und Porftoliomanager in andere Anlageklassen, bevor er einen Hedgefonds und später eine Vermögensverwaltung gründete. Seit 2017 beschäftigt er sich ausgiebig mit Krypto-Währungen und bringt sein Wissen als aktiver Investor und Berater in die noch junge Blockchain Welt.